Часть 1

Я начал инвестировать в декабре 2024 года. До этого давно хотел разобраться на деле, как работает фондовый рынок, непосредственным импульсом стало то, что индекс МосБиржи находился в то время на 2-летних минимумах. Акции сильно упали во второй половине года из-за жесткой политики ЦБ, и негатив казался мне избыточным. Я рассудил, что рано или поздно Центробанк смягчится и акции вырастут, и исходя из этого соображения приступил к покупкам.

Сразу поясню, что я консервативный инвестор с весьма поверхностным пониманием рынка. Начать я решил с небольшого портфеля, чтобы не «просадить» большие суммы, если мои выводы не оправдаются.

Открыть счет решил попробовать в «Финаме», в том числе из-за тарифа «Долгосрочный портфель», по которому обещают «0% комиссии за покупку ценных бумаг на Мосбирже навсегда и при любом обороте». Пока, на мой взгляд, такой подход оправдался. Я изначально был намерен собрать портфель, который по большей части можно будет держать на длительную перспективу, и за прошедшее время совершил около двух десятков сделок по покупке, а по продаже – всего 3 или 4. Стоит иметь в виду, что комиссия брокера за продажу ценных бумаг в рамках этого тарифа составляет 0,28%. Абонентской платы нет. Когда я открывал счет, именно этот тариф был выбран по умолчанию.

Перейду непосредственно к открытию счета и расскажу, какие нюансы, на мой взгляд, стоит иметь в виду инвестору. Это пояснения для новичков, которые сами еще не разбирались в теме.

Стоит ли открывать ИИС

Сам процесс открытия занял даже меньше заявленных 3 минут. Заминка могла бы возникнуть, поскольку в процессе потребовалась загрузить скан паспорта, но он у меня был под рукой.

В первую очередь вам нужно будет определиться, хотите ли вы открыть обычный брокерский счет или ИИС (индивидуальный инвестиционный счет). Последний вид счета позволяет ежегодно часть внесенных денег через вычеты (13%, но не более 52 000 рублей в год — для физлиц с доходом до 2,4 млн рублей) или не платить налог на доход по сделкам на ИИС. Однако для этого нужно 5 лет не выводить средства со счета, этот срок рассчитывается с даты заключения договора. Если оформить какой-либо вычет, а затем вывести средства до истечения 5 лет, полученные средства придется возвращать и право на вычеты будет утрачено. Для получения вычетов нужно заполнять декларацию 3-НДФЛ. Есть и другие нюансы.

Для обычного счета таких льгот нет, но с него можно вывести средства в любое время. Я открыл сначала ИИС, а немного позже – и обычный брокерский счет, и на ИИС держу треть всех средств, направленных на инвестиции. По сути, на ИИС стоит положить ту сумму, которая вам в течение 5 лет наверняка не понадобится, а остальные средства – разместить на обычном счете. С пополнением счетов сложностей у меня не возникло, средства на них переводил через СБП. По-моему, они зачислились в течение пары минут, во всяком случае, долго ждать не пришлось.

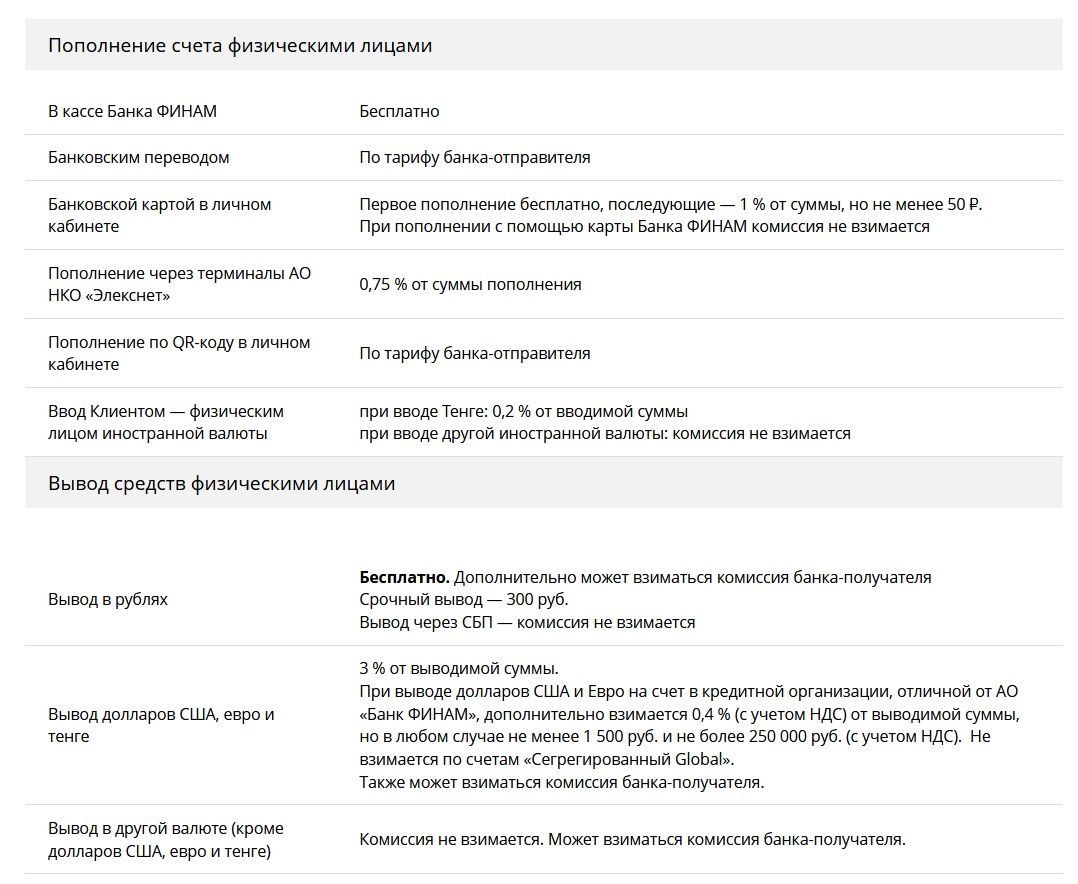

В целом стоит подробно изучить условия тарифов в зависимости от ваших целей, в частности, изучить условия вывода средства. Выводить я пока не пробовал, но рассчитываю, что сделать это можно будет так же просто через СБП, как и зачислить. В условиях «Долгосрочного портфеля» указано, что вывод через СБП в рублях производится без комиссии:

Какие «плюшки» можно получить

У «Финама» есть бонусная программа, также в первом квартале действует акция «36,6% годовых на первые инвестиции» — но если вы рассчитываете на получение дополнительных средств, стоит заранее, еще до открытия счета, ознакомиться с условиями. В частности, чтобы воспользоваться программой 36,6%, нужно пополнить счет на сумму не менее 300 тыс. рублей (и не более 3 млн). А чтобы использовать бонусные баллы, нужно накопить 3000 бонусов в течение каждого квартала. Бонусы начисляются за пополнение счета, торговый оборот и другие действия – но при этом есть определенные пороги по объему средств. Накопив от 1500 бонусов, можно обменять их на онлайн-курсы от «Финам Знания». Подробно все расписано на странице бонусной программы, ссылка на которую приведена выше. Поскольку я инвестирую с небольшим объемом средств, я не пользовался акцией 36,6% и бонусной программой (хотя, если более подробно изучил бы вопрос с бонусами, возможно, набрал бы как минимум на онлайн-курс).

Как торговать?

Переходим к вопросу о том, как совершать сами сделки по покупке и продажи акций. Я попробовал приложения FinamTrade и FinamInvest, а также заключение сделок в личном кабинете в браузере. Наиболее удобным из этих вариантов выглядит FinamTrade. Есть и другие торговые системы, но я не пытался обращаться к ним – вышеназванного торгового приложения для меня вполне достаточно.

При этом я сохранил и FinamInvest – функционал двух приложений различен и у каждого есть свои плюсы. FinamTrade удобен в первую очередь как торговый терминал с большим набором дополнительных функций. При заходе в приложение вы попадаете в раздел с набором котировок, можно делать поиск по котировкам и при заходе в профиль инструмента внизу экрана есть кнопки «купить» и «продать». Заодно поясню, как происходит сделка: при нажатии кнопки «купить» вы можете выставить заявку либо по рыночной, либо по указанной вами цене. Когда выбор завершен, в торговую систему отправляется заявка, которая исполняется, когда находится продавец по указанной вами цене. Если продавец не находится, заявка может «висеть» до конца дня. Я покупал по рыночным ценам, чаще заявка исполнялась немедленно, но бывали и случаи, что исполнение задерживалось. Мне обычно хотелось сразу же совершить задуманную сделку, бывало, что при «зависании» заявки я изменял ее, устанавливая цену чуть лучше – и она сразу же проходила по новым условиям. Продажи уже имеющихся в вашем портфеле бумаг происходят аналогично.

В FinamTrade есть различные возможности, в том числе теханализ ценных бумаг. Также присутствуют разделы «автоследование», «доверительное управление», «первичные размещения» и другие. Во всем этом я пока подробнее не разбирался, так что останавливаться на них не буду. В разделе «новости» можно читать материалы с Finam.ru. Также есть календарь макроэкономических событий.

В FinamInvest я обычно смотрю динамику своего портфеля – мне больше нравится в этом плане его интерфейс и представлены данные в целом нагляднее. Есть подробная динамика по каждому счету, кнопки «пополнить» и «вывести», а также вариант представить структуру ваших инвестиций в виде 3D-куба. Прочие функции представлены в каталоге – там также есть автоследование и первичные размещения. Включен раздел «Идеи аналитиков «Финама» и различные подборки, например «Путь к большим доходам» — рискованные инструменты для неквалифицированных инвесторов, «Бери риски под контроль» — решения для неквалов с разной степенью защиты капитала и др. Помимо прочего, есть разделы управляющей компании и банковских продуктов. В целом в различных разделах FinamInvest можно найти большинство функций FinamTrade (по моему впечатлению, общих возможностей около 80%), но структурировано все по-другому.

В следующей части расскажу, как я выбирал инструменты для первых сделок и какие получил результаты. А вы помните, как начинали? Давайте обсудим в комментариях, я бы хотел послушать мнение опытных инвесторов.