Скоро стартует дивидендный сезон. Кто-то уже объявил размер дивидендов, а кто-то только готовится это сделать. Какие акции принесут высокую доходность в этом году? Выбрали наиболее интересные бумаги.

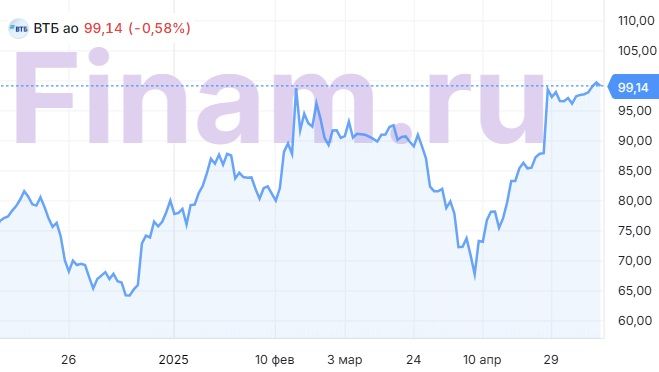

Эмитент: ВТБ

Дивидендная доходность: 25,6 руб., 25,7%

Апсайд: 4,7%

ВТБ заработал рекордную прибыль в 551 млрд руб. по итогам 2024 г., хотя она в основном была достигнута благодаря эктраординарным доходам, тогда как основной процентный бизнес банка продолжает страдать от жесткой ДКП в стране. При этом, несмотря на уязвимую капитальную позицию, ВТБ планирует направить половину данной прибыли на дивиденды, что, вероятно, связано с острой нуждой правительства, основного акционера банка, в деньгах для финансирования дефицита бюджета. Привлекательность акций ВТБ заключается в их сильной недооцененности по мультипликаторам относительно российских аналогов, однако возможная допэмиссия для восполнения капитала выступает фактором риска.

Эмитент: КЦ ИКС 5

Прогноз по дивиденду: 648,0 руб., 19,8%

Апсайд : 21%

КЦ ИКС 5 (X5 Retail) опубликовала сильные операционные результаты за 2024 год и 1-й квартал 2025. Годовая выручка увеличилась на 24,2%, достигнув 3,9 трлн руб. Выручка в 1К 2025 выросла на 20,7% г/г, показатель валовой рентабельности практически не изменился составив 23,4%. Выплата дивидендов в размере 648 руб. за акцию превысила ожидания рынка, при этом существенный апсайд по бумаге сохранился. К тому же, мы считаем что X5 одна из тех компаний, которые менее всего пострадают при потенциальном охлаждении экономики в ближайшие кварталы, так как занимает нишу продуктового ритейла, который характеризуется устойчивостью спроса.

Эмитент: Сургутнефтегаз а.п.

Прогноз по дивиденду: 10,0 руб., 18,8%

Апсайд: 19,3%

Факторы привлекательности: Привилегированные акции «Сургутнефтегаза» традиционно являются ставкой на ослабление рубля, которое в условиях дефицита бюджета выглядит всё вероятнее до конца года. По нашим оценкам, порядка 80% от кубышки, размер которой в несколько раз превышает капитализацию нефтяника, размещено в валюте, что приводит к повышенным прибыли и дивидендам на «преф» в периоды ослабления рубля. Кроме того, локально «Сургутнефтегаз» выигрывает от высоких процентных ставок в РФ, т.к. оставшаяся часть кубышки размещена в рублёвых инструментах.

Сделайте шаг навстречу выгодным инвестициям вместе с «Финамом». 0% комиссия за покупку акций, облигаций и фондов без ограничений по обороту и 0 ₽ абонентская плата в месяц в новом тарифе «Долгосрочный портфель».

Эмитент: ПАО МТС

Прогноз по дивиденду: 35,0 руб., 16%

Апсайд по бумаге: 41%

Благодаря 82-миллионной российской абонентской базе и выручке 704 млрд руб (+16% г/г) МТС является крупнейшей компанией рынка сотовой связи и входит в “большую тройку” ИКТ-компаний РФ. Помимо связи, драйверами роста выступают облачные услуги, финтех и AdTech. Хотя чистая прибыль снижается в силу увеличения процентных расходов, и затрат на экосистему, долг успешно рефинансируется – весной размещены облигации на общую сумму 35 млрд руб. ПАО МТС придерживается утвержденной дивидендной политики на 2024-2026 годы, по которой целевая дивидендной доходность составляет не менее 35 руб на акцию ежегодно. Выплату дивидендов в 2025 году не менее 35 рублей на акцию 9 апреля подтвердила гендиректор и председатель правления компании.

Эмитент: Лукойл

Прогноз по дивиденду: 976,0 руб., 14,4%

Апсайд: 24,1%

Факторы привлекательности: «Лукойл» выделяется в секторе наиболее щедрой дивидендной политикой — компания выплачивает акционерам 100% скорректированного свободного денежного потока. Кроме того, «Лукойл» отличается одной из наиболее низких оценок по мультипликаторам в секторе, эффективной нефтепереработкой и наличием собственного нефтетрейдера.

Эмитент: Ренессанс Страхование

Дивидендная доходность: 16,4 руб., 14,5%

Апсайд: 32,7%

Ренессанс Страхование продемонстрировало неплохие финпоказатели в 2024 году, при этом мы положительно оцениваем перспективы компании, ожидая, что благодаря высокой степени цифровизации и развитию быстрорастущих MedTech-сервисов она сможет расти несколько быстрее страхового рынка РФ в ближайшие годы. Мы также рассчитываем, что стабилизация процентных ставок в стране с их последующим постепенным снижением приведет к дальнейшей положительной переоценке ценных бумаг на балансе компании, что окажет поддержку прибыли.

Эмитент: Транснефть а.п.

Прогноз по дивиденду: 180,0 руб., 14,4%

Апсайд: 9,1%

Факторы привлекательности: «Транснефть», несмотря на повышение налога на прибыль до 40%, планирует продолжать выплачивать 50% прибыли в виде дивидендов. На этом фоне по итогам 2024 года ожидаем выплаты 180 руб. (14,4% доходности) на акцию, а по итогам 2025 года – 190 руб. (15,3% доходности) на акцию благодаря неожиданной индексации тарифов на транспортировку нефти на 9,9% вместо изначально планировавшихся 5,8%. Также «Транснефть» выделяется защитным характером бизнеса и наличием значительной чистой денежной позиции, что позволяет выигрывать от жёсткой ДКП.

Эмитент: Мосбиржа

Дивидендная доходность: 26,1 руб., 12,8%

Апсайд: 29,8%

Мосбиржа весьма уверенно чувствует себя в финансовом плане. По итогам 2024 г. она показала рост скорректированной чистой прибыли на 30% до рекордных 79 млрд руб., 75% которой руководство рекомендовало выплатить в виде дивидендов. Компания остается бенефициаром высоких рублевых ставок в стране, что позволяет ей получать значительные процентные доходы. Когда же в стране в итоге произойдет разворот ДКП, можно будет ожидать улучшения ситуации на фондовом рынке и возвращения средств розничных инвесторов из банков обратно на биржу, что поддержит комиссионные доходы. Кроме того, в случае урегулирования конфликта на Украине и снятия санкция с российского финансового сектора можно будет рассчитывать на возобновление биржевых торгов долларом и иностранными инструментами, что положительно скажется на бизнесе Мосбиржи.

Эмитент: Башнефть а.п.

Прогноз по дивиденду: 147,4 руб., 12,4%

Апсайд: -5,8%

Факторы привлекательности: Акции «Башнефти» являются рискованной ставкой на то, что на долгосрочном горизонте компания повысит норму выплат дивидендов с текущих 25% прибыли по МСФО или хотя бы частично снизит уровень дебиторской задолженности в пользу «Роснефти», объём которой сейчас сопоставим с капитализацией. Кроме того, привилегированные акции на данный момент имеют аномально высокий дисконт к обыкновенным, несмотря на более высокую ликвидность и равные дивиденды на оба типа акций.

Эмитент: Россети Ленэнерго

Прогноз по дивиденду: 25,95 руб., (ДД: 12,5%)

Апсайд: 32%

Факторы привлекательности: «Россети Ленэнерго» сохраняют стабильную дивидендную политику по привилегированным акциям, выплачивая 10% от чистой прибыли по РСБУ. По итогам 2024 года чистая прибыль компании по РСБУ выросла на 16,7% г/г и составила 24,2 млрд руб., в том числе за счет роста процентного дохода от размещения свободных денежных средств на 186,6% г/г — до 5,0 млрд руб. Мы позитивно оцениваем перспективы компании в 2025 году и ожидаем, что рост тарифов поддержит выручку и чистую прибыль, что создаст потенциал для увеличения дивидендных выплат акционерам.

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 12.05.2025.